年収800万円の住宅ローンの平均借入額を年齢別・種類別(フラット35、変動金利制)で徹底解説します

年収800万円の生活を完全解説します

年収800万円の住宅ローンの理想金額とリアルな生活・返済事情

みんなお金は大好き。資産が増えれば増えるほど幸福になれると考えがちですが、アメリカの研究によると、年収800万円を超えると実はそれ以上幸福感は変わらなくなってくるのだそうです。

年収アップと幸福度の最高点がちょうど交わるのが年収800万円。そんな年収800万円の人は、国民のうちどのくらいいるのでしょうか?

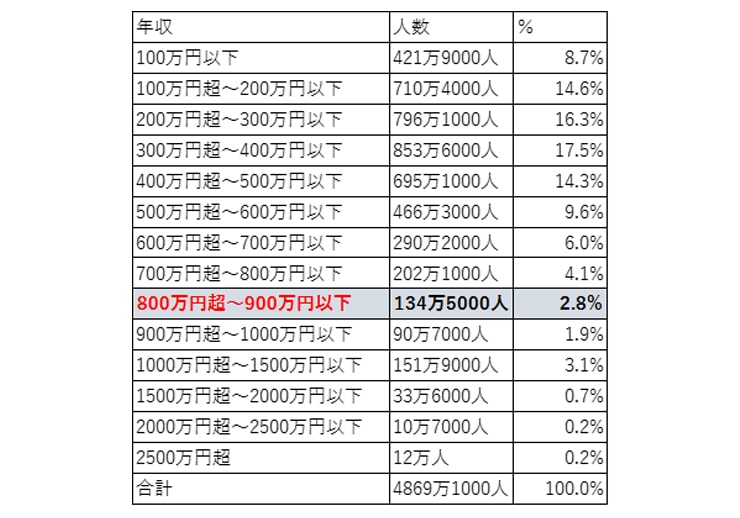

国税庁の平成28年度の民間給与実態統計調査によると、給与所得者の1人当たりの平均給与は422万円。男女別に見てみると、男性521万円、女性280万円となっています。

年収800万円の人は、下記の表を見てわかるように、全体の2.8パーセントしかいない少数派です。

平均年収jpの年収ランキングによると、平均年間給与額が800万円以上の企業は、上場企業約2600社のうち、200社未満です。

年収800万円というのは上場企業の中でも約7%しか存在しない高年収であり、リアルな「勝ち組」であるといえるでしょう。

平均年収の倍額を稼いでいる年収800万円の人は、生活や教育に関して幅広い選択肢を持つことができます。

住宅もそのうちのひとつ。マンションに住むのか、戸建てに住むのか。はたまた賃貸か、分譲か、注文住宅か、建売か……。ライフスタイルやライフイベントに応じて、住む場所や家を選択することが可能です。

では具体的に、年収800万円の人はいくらくらいの住宅ローンを組むことができるのでしょうか?

生活実態から順番に見ていきましょう。

年収800万円の生活実態【手取り・生活費など】

年収800万円というのは、12か月で割ると月額約67万円です。社会保険料や所得税などが天引きされて、手取りは約8割の53万円くらいになることでしょう。

仮に正社員でボーナスが4か月分あるとすると、月給は約50万円となり、手取り額は40万円程度と少なくなるでしょう。

また、扶養家族の人数などによっても控除があることから手取り額は異なります。

独身者より扶養家族がいる人の方が、手取りが数万円多いこともあります。

年収800万円の人の一般的な生活の具体例を挙げてみます。

・住居費(家賃):13万円

・食費:6万円

・水道光熱費:1万5000円

・通信費(ネット料金、携帯電話):1万5000円

・被服費:3万円

・日用品費:2万円

・交際費:4万円

・趣味・娯楽費:4万円

・保険料:2万円

・自動車維持費:2万円

・貯金:10万円

※都内一人暮らしの場合

独身者の場合、かなり余裕のある生活を送ることができます。

交際費や趣味にそれぞれ4万円、人によってはそれ以上の金額を使っていることも考えられます。

また、食費も外食がほとんどなので6万円と高額です。もしも食べ歩きや外食が趣味の場合は、もっと金額が高くなるかもしれません。

また、この年収帯の独身者は自分が乗る車にもこだわりを持つ人が多いです。

外車に乗っている人もいるかもしれません。維持費もそこそこかかりますが、金銭的に余裕があるので苦にはなりません。

住居は、駅近の防犯もしっかりした単身者向けのマンションに住むことが可能です。

会社への利便性を重視した場所を選ぶ人が多いです。年齢が上がれば、もしかしたら独身者でも分譲マンションを買う、という人も出てくるかもしれません。

扶養家族がいる場合は、独身者のようには自由に生活はできません。既婚者の生活スタイルの一例を挙げてみます。

・住居費(家賃):13万円

・食費:8万円

・水道光熱費:1万5000円

・通信費(ネット料金、携帯電話):2万円

・被服費:2万円

・日用品費:3万円

・交際費:4万円

・趣味・娯楽費(レジャー):3万円

・保険料:2万円

・自動車維持費:2万円

・教育費:4万円

・貯金:5万5000円

※都内在住、妻(専業主婦)、子ども2人の場合

人数が増えた分、食費や日用品費が必然的に増えます。

また、「教育費」の項目も出てきました。この年収帯の人は大企業に勤める高学歴の人が多いことから、自分の子供の教育にも力を入れていることでしょう。

塾や習い事など、毎月かかってくる上に、私立の高校や大学に入学すれば学費も跳ね上がります。

子供の進学などのライフイベントを踏まえた上で、貯金をし、そして住居も選ばなければなりません。

家賃は独身者とほぼ同額の13万円くらいを支払っていることから、持ち家で住宅ローンを組んだ方が将来的に資産となって得になるのではないか、と考える人も多いことでしょう。

では、年収800万円の人はいくらを目安に住宅ローンを借り入れればいいのでしょうか。

年収800万円の人の金融機関から借り入れできる金額の目安

一般的に、1年間の住宅ローン返済額は年収の25%までが上限といわれています。

つまり、年収800万円の人は、年間200万円、月額にすると約16万6000円以下を借り入れるのが現実的です。

融資の上限は、「返済負担率」によって決まります。年収800万円なら35%となります。ただし、ほかに借金や車のローンなどがあるなら、その金額も返済負担率に含めます。

仮に、家賃と同額程度の月額14万円を毎月の返済額と設定してみましょう。

その場合の住宅ローンの借り入れ金額の目安は以下の通りです。

| 借りられる金額 | 期間 | 金利 | |

|---|---|---|---|

| フラット35の場合 | 4572万円 |

35年 |

固定金利1.5% |

| 変動金利(通常の銀行)の場合 | 5342万円 |

35年 |

変動金利0.625% |

フラット35は固定金利、通常の銀行は変動金利をとっているので、借り入れ金額が異なっています。

現在は低金利なので変動の方が有利に思えますが、社会情勢や法改正などによって金利は変動します。

金利が跳ね上がったときでも返していける額を設定することが重要です。

さまざまなシミュレーターや口コミサイトなどの情報から算出すると、年収800万円の人はおおむね4000万円~4500万円くらいのローンを組むのが目安となりそうです。

年収800万円のローンの年齢別理想額

年収800万円といっても、年齢によって借り入れることができる住宅ローンの金額は変わってきます。

年齢が高くなればなるほど、働いて安定した収入を得られる期間が短くなることから、長期での借り入れが難しくなります。

某大手銀行のシミュレーターを参考に、返済期間別(年齢別)の借入額を見ていきましょう。

仮に定年を65歳として、その年齢までの残り期間を返済期間としています。

(※月々返済14万円/ボーナス月+1万円/変動金利0.625%)

| 借り入れ額 | 返済期間 | |

|---|---|---|

| 30歳 | 5342万円 |

35年 |

| 35歳 | 4649万円 |

30年 |

| 40歳 | 3933万円 |

25年 |

| 45歳 | 3195万円 |

20年 |

毎月同じ額を返していくとしても、返済期間が違うとローン総額が大きく異なります。

返済期間が15年違うと、2200万円も差が出ています。

安い家1軒分くらい金額が違うことがわかります。返す期間と利率などをよく考えて、ベストな時期に住宅を購入することが肝心です。

年収800万円の住宅ローン最高借入額(返済負担率がマックスの30%のとき)

ネットでは住宅ローンのシミュレーションが多くのサイトで可能です。

大手の銀行のホームページには、年収や月々の返済可能額から借入金額を算出するページなどもあります。

金融機関から借り入れできる住宅ローンの最高額の一例を挙げてみます。

| 借りられる金額 | 期間 | 金利 | |

|---|---|---|---|

| フラット35の場合 | 7620万円 |

35年 |

固定金利1.5% |

| 変動金利(通常の銀行)の場合 | 8988万円 |

35年 |

変動金利0.5% |

だいたい7000万円後半~8000万円後半くらいのローンが最高額として算出されています。

しかし、上記はあくまでもシミュレーターの計算であることをお忘れなく。

現実には年収の10倍ものローンを組むことはまず不可能です。銀行の審査に通りません。

仮に上限MAXの住宅ローンを組めたとしても、35年ローンでも月々の返済額は23万円以上になります。

これは現状の低金利の状態で算出しているので、金利が変動すれば返済額が上がり、支払いがかなり苦しくなる可能性があります。

ローンは「借りられる額」ではなく、あくまでも「返せる額」で借りることが重要です。上限めいっぱい借りるのではなく、無理なく返済できる額でローンを組むことを考えてください。

年収800万円が無理なく返済できる住宅ローンの毎月返済額

無理なく返済するためには、毎月いくらのローンが妥当なのでしょうか?

目安となるのは現在の家賃の金額です。年収800万円の人なら、家賃12万円~16万円程度の家に住んでいることでしょう。

住んでいる地域や家族の人数によって広さや家賃が異なりますが、とりあえずは現在払っている家賃を基準にして、毎月の返済額を決めましょう。平均的には14万円くらいが妥当なのではないでしょうか。

一般的に、住宅ローンの借り入れ金の上限は年収の5倍までにするとよいといわれています。ということは、

「年収800万円×5倍=4000万円」となります。

借り入れ総額4000万円で月々14万円を返済していくとすると、金利次第では25年~30年で返せる計算になります。

定年前に完済することができれば、退職金をローンの返済に充てることなく、老後の資金として残しておくこともできます。

Bさんの返済事情と生活スタイル(うまくいってる事例)

年収800万円で住宅ローンを組んだAさんの事例を見てみましょう。

・年収800万円、30代(ボーナスなし、月々の手取り53万円)

・妻(専業主婦)、子供1人(乳児)

というスペックのAさんの住宅ローン事情は以下の通り。

・関東在住、新築分譲マンション

・返済期間:35年

・月々の返済:11万円

・ローン総額:3680万円

・ボーナス払い:なし

Aさんは自営業のため、ボーナス払いはゼロに設定しています。

金利は10年固定の0.8%¥です。現在は月々11万円の支払いですが、後に上がる可能性があります。

出産に合わせてマンションを購入しました。現在妻は働いていませんが、子供が大きくなったら保育園に預けて働きに出ることを考えています。

現状の生活に支障はありませんが、今後子供が大きくなって教育費が多くかかることを考えると、今のうちに多めに貯金をしておかなければ、と思っているそうです。

節約に力を入れており、外食はほぼなしで、自動車も手放しました。主な移動手段は自転車やバスだそう。妻も節約好きなので今のところは問題ないそうです。

年収800万円の住宅ローンまとめ

平均年収の倍額を稼いでいる年収800万円。でも一般庶民の倍贅沢ができるとか、倍豪華な家に住めるということはありません。

生活水準を保ちつつ無理なくローンを返していくためには、家計を締めるところは締めていかなければならないでしょう。

この年収帯になれば趣味や付き合いなど、人によってお金をかけるところが違ってきます。

そうしたライフスタイルを考慮にいれて、どのくらいの金額を返済に回せるのか算出して、住宅ローンを組みましょう。

関連コンテンツ

年収別住宅ローン基礎知識

- 年収300万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収400万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収500万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収600万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収700万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収800万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収900万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収1000万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収1500万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!