年収300万円の住宅ローンの平均借入額を年齢別・種類別(フラット35、変動金利制)で徹底解説します

年収300万円の生活を完全解説します

年収300万円の住宅ローンの理想金額とリアルな生活・返済事情

日本国憲法第22条では「何人も、公共の福祉に反しない限り、居住、移転及び職業選択の自由を有する」と定められており、誰でも好きな場所に住むことができます。

しかし、現実はそう簡単にはいきません。億を超える住宅に住んでいる人もいれば、数万円の賃貸生活、という人もいます。

すべては「お金」次第です。年収が高ければ高いほど住む場所も家も選びたい放題。年収が300万円以下と低ければ、それ相応の家にしか住むことはできません。

国税庁の平成28年度の民間給与実態統計調査によると、給与所得者の1人当たりの平均給与は422万円。男女別に見てみると、男性521万円、女性280万円となっています。

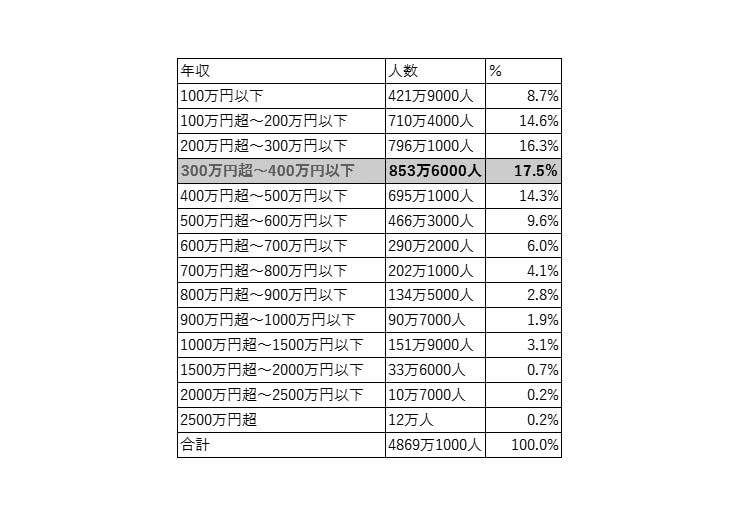

年収300万円というのは平均よりも低いのですが、実はボリュームゾーンの年収帯でもあります。それぞれの年収帯がどのくらいの人口比かを記載した下記の表をご覧ください。

300万円台の人の割合が17.5%

すべての年収帯の中で、300万円台の人の割合が17.5%ともっとも高くなっています。

平均よりも低く低所得に分類はされますが、安定した収入であれば暮らしていけないということはありません。もちろん、あまり贅沢はできませんが、慎ましやかに暮らせば大丈夫です。

さて、そんな年収300万円の人が、賃貸ではなく持ち家で暮らしたい、と考えた場合、その夢は叶えられるのでしょうか?

問題は、そもそも年収300万円で住宅ローンが組めるのか?ということ。

銀行は借り入れの条件に、年収〇〇万円以上と制限するような項目は設けてはいません。

重要なのは、「安定して、継続して支払っていける能力があるのか?」ということです。つまり、年収が低くても、信用度の高い企業に勤めていて収入が安定していれば、審査に通る可能性があります。

では、年収300万円の人はどのくらいの住宅ローンを組むことができるのか、まずはライフスタイルから順番に見ていきましょう。

年収300万円の生活実態【手取り・生活費など】

年収300万円というのは、12か月で割ると月額25万円です。

社会保険料や所得税などが天引きされて、手取りは約8割の20万円くらいになることでしょう。仮に正社員でボーナスが4か月分あるとすると、月給は約18.7万円となり、手取り額は15万円程度と少なくなるでしょう。

まずは、一般的な年収300万円の人がどのような生活をしているのか具体的に例を挙げてみます。

・住居費(家賃):7万円

・食費:4万円

・水道光熱費:1万円

・通信費(ネット料金、携帯電話):1万円

・被服費:1万円

・日用品費:3000円

・交際費:2万円

・趣味・娯楽費:1万円

・保険料:1万円

・貯金:1万7000円

合計:20万円

※都内一人暮らしの場合

上記の例はボーナスなしで年収300万円の人の生活です。

ボーナスが4か月分あって、毎月手取り15万円で暮らしているとすると、ボーナス月以外は5万円すくなく暮らすことになります。

また、扶養家族がいる場合も、食費が多くかかったり、日用品費などが高くなったりすることから、生活スタイルは変わってくるでしょう。

住居費は都内ということで7万円と少々高めですが、地方在住ならもっと安い家賃で暮らすことができるでしょう。

また、県営住宅や市営住宅など、低所得者向けの公営住宅に入ることができれば、収入に応じて家賃は下がるので、もっと住居費を抑えることができます。

年収300万円の人の金融機関から借り入れできる金額の目安

一般的に、1年間の住宅ローン返済額は年収の25%までが上限といわれています。

つまり、年収300万円の人は、年間75万円、月額にすると約6万円以下を借り入れるのが現実的です。

融資の上限は、「返済負担率」によって決まります。年収300万円なら30%となります。

ただし、ほかに借金や車のローンなどがあるなら、その金額も返済負担率に含めます。

年収が400万円以上になると、返済負担率は35%が基本になります。

仮に、収入の25%である、月額6万円を毎月の返済額と設定してみましょう。その場合の住宅ローンの借り入れ金額の目安は以下の通りです。

| 借りられる金額 | 期間 | 金利 | |

|---|---|---|---|

| フラット35の場合 | 1959万円 |

35年 |

固定金利1.5% |

| 変動金利(通常の銀行)の場合 | 2262万円 |

35年 |

変動金利0.625% |

フラット35は固定金利のため、変動金利の銀行のローンより返済額が大きくなることから、相対的に借りられる金額も低くなります。

変動金利は現状が低くても、社会情勢の変化や法律の改正などによって大きく金利が変わる可能性があります。

今低いからといって安易に変動で決めてしまうは避けましょう。

返済期間や自分の収入と今後の見込み年収についてよく考えてローンを組むことをおすすめします。

年収300万円のローンの年齢別理想額

年収300万円といっても、年齢によって借り入れることができる住宅ローンの金額は変わってきます。

年齢が高くなればなるほど、働いて安定した収入を得られる期間が短くなることから、長期での借り入れが難しくなります。

某大手銀行のシミュレーターを参考に、返済期間別(年齢別)の借入額を見ていきましょう。

仮に定年を65歳として、その年齢までの残り期間を返済期間としています。

(※月々返済6万円/ボーナス月+1万円/変動金利0.625%)

| 借り入れ額 | 返済期間 | |

|---|---|---|

| 30歳 | 2262万円 |

35年 |

| 35歳 | 1969万円 |

30年 |

| 40歳 | 1666万円 |

25年 |

| 45歳 | 1353万円 |

20年 |

返済期間が15年違うと、借りられる限度額も約900万円も違います。何歳の頃に、何年の期間で、いくら借りるのか、きちんと計画を立てておくことが必須です。

年収300万円の住宅ローン最高借入額(返済負担率がマックスの30%のとき)

ネットでは住宅ローンのシミュレーションが多くのサイトで可能です。

大手の銀行のホームページには、年収や月々の返済可能額から借入金額を算出するページなどもあります。

金融機関から借り入れできる住宅ローンの最高額の一例を挙げてみます。

| 借りられる金額 | 期間 | 金利 | |

|---|---|---|---|

| フラット35の場合 | 2449万円 |

35年 |

固定金利1.5% |

| 変動金利(通常の銀行)の場合 | 2889万円 |

35年 |

変動金利0.5% |

あくまでも限度額の一例です。

年収300万円の人が年収の9倍以上のローンを組むのは、あまり現実的ではありません。

銀行の審査でもはねられてしまう可能性が高いです。

年齢とともに年収が上がっていくと決まっているなら返せていけない額ではありませんが、このご時世何が起こるかわかりません。

毎年住宅ローン破産をする人も大勢いるので、無理のない額でローンを組むことを考えましょう。

年収300万円が無理なく返済できる住宅ローンの毎月返済額

年収300万円の人があまり負担を感じずに返していけるローンは、いくらくらいなのでしょうか?

現在の家賃をまずは基準に考えてみてください。都内であれば、だいたい6万円~7万円くらいの家賃で暮らしている人が多いのではないでしょうか。

その金額以内で毎月の返済額が収まるように設定してください。

一般的に、住宅ローンの借り入れ金の上限は年収の5倍までにするとよいといわれています。ということは、

「年収300万円×5倍=1500万円」となります。

家賃と同じくらいの6万円を毎月返していくとすると、20年~25年くらいで返せることになります。

30代でローンを組めば、定年退職前には返し終わることができます。ということは、ローン完済後の5年~10年の間に老後の資金をしっかり貯めることができ、また、退職金も丸々残すことができます。

Aさんの返済事情と生活スタイル(うまくいってる事例)

実際に年収300万円で住宅ローンを組んだAさんのケースを見てみましょう。

・年収320万円、30代(ボーナスなし)

・妻(パート年収60万円)、子供なし

というスペックのAさんの住宅ローン事情は以下の通り。

・地方在住、新築マンション購入

・返済期間:35年

・月々の返済:7万円

・ローン総額:2300万円

・ボーナス払い:なし

地方在住のため、この金額で新築マンション3LDKを購入しました。いい住宅を購入したと思っているそうです。

返済額はやや多い気もしているそうですが、最近妻がパートに出て月5万円ほど稼いでいるので少しだけ余裕が出てきたとのこと。

それでも節約は必須なので、今まで毎週のように飲みに行っていたのはほとんど断るようになりました。

また、趣味でアメ車に乗っていたのも処分して、国産の軽自動車に買い換えて維持費を抑えました。

これまでの家賃とさほど変わらないので住居費にそれほど負担は感じていませんが、今後共益費や修繕積立金が上がってきたら厳しいのではないかと思っています。

そうなったら、妻にもフルタイムで働いてもらうことになるかもしれません。

20年くらい前までは年収300万円ではローンが組めないことも多かったそうですが、低所得者が増えた現在では銀行も売り上げのためにはローンの審査を緩めざるをえず、年収300万円の人でもローンが組めるようになりました。

「家賃を払っているなら、買った方がお得」など不動産の営業マンはよく言います。

ただ、マンションの場合は共益費や修繕積立金など、ローンとは別にかかる費用があることを忘れてはいけません。

戸建ての場合でも、固定資産税などが大きくかかってきますし、また修繕費なども自分で支払わなければならないので、安易に営業マンの言葉を受けて、高額なローンを組むのは避けたほうが吉です。余裕のある返済計画を立てて、理想の我が家を手に入れましょう。

関連コンテンツ

年収別住宅ローン基礎知識

- 年収300万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収400万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収500万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収600万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収700万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収800万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収900万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収1000万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!

- 年収1500万円の住宅ローン(フラット35、変動金利制)での年齢別理想借入額を解説!