年収500万円の生活レベルとは?

アイミ

ヨシコ

年収500万円の人口割合や月額給与額

そもそも年収500万円の人は日本で一体何人いるのか?

この疑問の答えは国税庁の標本調査結果にありました。

令和2年度の業種別及び給与階級別の総括表を見てみますと、5,255万957人の給与所得者の内、所得が500万円~599万円の間であった人数は765万1962人でした。

納税者の内の14.6%がこの階級に所属しています。

ちなみに

男性は531万8662人、

女性は233万3300人で、男性の方が多かったです。

令和1年度の日本の人口が1億2616万7000人でしたので、人口の約6%が年収500万円~599万円と言うことになります。厳密に言うと、給与所得者以外でも年収500万円になる場合もありますが今回は考慮していません。

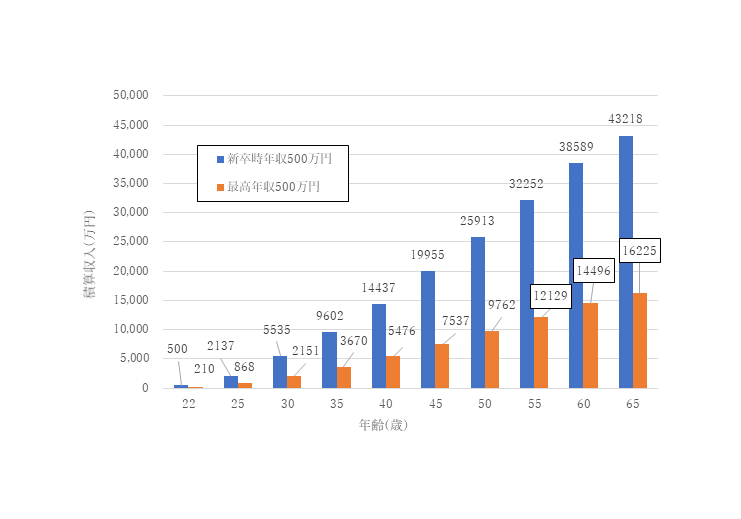

年収500万円の生涯賃金

年収500万円では生涯に幾ら貰えるのかについて考えてみます。

年収500万円と言っても20代前半で働き始めてすぐ年収500万円を稼ぐ場合と、年収の最も高くなる50代で年収500万円に到達した場合では大きく異なります。

また、給料の上昇率も重要で、将来的に最低賃金が上昇していくのであればまた違った未来が見えてきます。

日本経済は長い間デフレを脱却できておらず、賃金の上昇はほとんどありません。将来の経済予測は非常に難しいのですが、日本がデフレであることを考慮して将来的に最低賃金はほとんど上がらないという前提で検討してみます。

もう一つ考慮しなければならないのは定年です。

以前はどの会社も60歳が定年でしたが、最近では定年の年齢がどんどん延びています。なぜ定年が延びるかと言うと、平均寿命が延びていることと年金など社会福祉に関係してきます。年金が出来た当初のモデルは、大体20歳から働き始めて60歳で定年を迎える40年間年金を積み立て続けます。

そして、定年後から寿命を迎えるまで大体10年程度年金を受け取ります。

つまり、40年間積み立てたお金を10年間かけて貰うという想定でした。しかし、平均寿命が80歳に延びると40年間積み立てたお金を20年間に渡ってもらい続けることになり、単純に考えると平均寿命が70歳の時よりも受け取る額が半分になってしまいますし、この金額では生活できません。このために年金の受給は60歳から65歳に延びています。

さらに平均寿命が延びるのであれば年金を受給できる歳はさらに延びるか年金の積立金額が増えていくことになります。

これに伴い企業の定年も60歳から65歳に延びる方向で政府は動いており、将来的には恐らく65歳が定年になると推測されます。

更に業界ごとの年収の延びや衰退していく業界や新興していく業界などもありますので、生涯年収を算出するにあたっては様々な社会変化を考慮する必要がありますが、今回は大学卒業後に新卒で平均的な企業に入社し、65歳で定年を迎えるモデルを考えてみます。

年収は年齢ごとに次第に上がっていき、50歳後半でピークを迎えてその後は次第に低下していきます。この一般的な年齢による給料の上昇を考慮すると年収は以下の範囲に収まるかと思います。

二本の棒グラフがありますが、一つは新卒で入社後にすでに年収500万円だったケースです。

この場合、30歳で稼いだトータルの金額は5,535万円になります。

そして、順調に稼いでいき、46歳で2億円の大台に乗ります。最終的には年収は4億円を超え、4億3218万円となります。

もう一方の棒グラフは最高年収が500万円であったケースです。

57歳で年収500万円に到達しています。

この場合の給料の伸びは緩やかとなり、50歳を超えてやっとトータルの金額が1億円を超えます。

その後も余り伸びず、65歳の定年を迎えて生涯年収は1億6225万円という結果でした。

これらの2パターンはどちらのケースも両極端なのですが、大抵はこの間に収まると思われます。

ミナミ

年収500万円の生活レベル水準を東京都と佐賀県で比較

年収500万円ではどの様に生活できるのか、また物価や交通手段が異なる都会と田舎ではどの様な差が出てくるのか、この気になる内容を考えてみます。

マンションの2LDKの家賃相場を見てみますと、東京都で最も高かったのが港区で何と24.5万円でした。

東京二十三区はどこも高く、立川市でやっと10万円を下回り9.6万円でした。

東京都で最も安かったのがあきる野市でしたが、それでも家賃相場は6.7万円でした。

一方で家賃相場が安かったのが佐賀県で、県庁所在地のある佐賀市でも5.9万円で、最も安い神埼市で4.8万円と5万円以下で2LDKを借りることが可能です。

この調査から分かるように、住む場所により家賃の支払いが大きく変わっていきます。

更に駐車場の相場も併記しましたが、港区で2LDKの物件を借りた上に自家用車を所有するとそれだけで月々29万円の出費になり、年収500万円ではとても生活できません。

目黒区でも非常に厳しいです。

23区内では難しく、都心から立川市まで離れると2LDKを借りた上に駐車場まで借りて7.6万円で済みますので、家族で住むのであれば都心から離れる必要があります。

一方の佐賀県では全域で物件が安く、駐車場も安いので自家用車を持っても余裕をもって生活ができます。

| 場所 | 2LDKの家賃相場(万円) | 駐車場相場(万円) |

| 東京都港区 | 24.5 | 4.5 |

| 東京都目黒区 | 17.5 | 3.1 |

| 東京都立川市 | 9.6 | 1.5 |

| 東京都あきる野市 | 6.7 | 0.9 |

| 佐賀県佐賀市 | 5.9 | 0.3 |

| 佐賀県神埼市 | 4.8 | 0.3 |

この調査から分かるように、住む場所により家賃の支払いが大きく変わっていきます。

年収500万円の場合の手取りはボーナスを入れない場合は27万円程度ですので、ここから月々の固定費や生活費が支払われて残りが自由になるお金となります。

家賃で使いすぎると自由に使えるお金が少なくなりますのでなるべく家賃は押さえたい所です。

しかし、結婚して子供がいますと広い家に住まざるを得ずに住む地域によって大きく出費が異なることになります。

東京では賃貸マンションに毎月10万円程度支払わなければなりません。残った17万円から食費や光熱費、通信費、各種保険を支払います。

車を保有しますと車検代、ガソリン代、保険代、駐車場代、車のローンなどで月々5万円前後の出費となってしまいます。子供がいますとさらに教育の費用がかかりますので、東京では年収500万円では専業主婦で車を保有するなど夢となり、共働きをしながら子育てをすることになります。

一方の佐賀県ですと、移動には車が必要な場合が多いので、車の保有率は高いです。

平成25年の調査では佐賀県の車の保有率は1人当たり0.79台でした。

一方の東京は0.23台ですので圧倒的に佐賀県の方が多く、車社会となっています。この佐賀県で年収500万円の場合を考えてみましょう。

東京よりも家賃は安く、5万円程度で子育てもできる2LDKのマンションに住めますし、駐車場代も3,000円程です。

これは東京の半分以下で、5万円以上安く抑えることが可能です。これに光熱費や通信費、教育費を入れても手取り27万円で十分にやり繰りが可能になります。

つまり、佐賀県ならば車を保有しながら専業主婦として生活することも可能になります。

下に出費の一例を示します。これに雑費や衣服、交際費などを加えると東京ではボーナスに手を出さなければ生活していけませんので、真っ先に車を手放さなければなりません。

一方の佐賀県では手取りが27万円あれば割と余裕をもって生活していけますので、専業主婦をしながら車を所有し、同時に子育ても可能になります。

| 項目 | 東京都(万円) | 佐賀県(万円) |

| 家賃(2LDK) | 10 | 5 |

| 駐車場 | 1.5 | 0.3 |

| 光熱費、通信費等 | 3.5 | 3.5 |

| 車にかかる費用 | 3.5 | 3.5 |

| 食費 | 4 | 4 |

| 教育費 | 4 | 4 |

| 合計 | 26.5 | 20.3 |

アイミ

年収500万円の余暇費用はどのくらいが水準?

年収500万円では独身か既婚かどうか、さらに住んでいる場所や車の保有などで余暇にかけられる費用は大きく異なります。

東京都の都心に近く既婚で車を保有していると生活費でほとんど出ていきますので、余暇費用は奥さんが共働きをしてその稼ぎ次第と言うことになります。

一方で、独身であれば家賃の安いワンルームに住むこともできますので、支出を下げてその分余暇に回すことができます。

車を所有していなければさらに余暇に回せるお金は増えます。以下に独身生活の出費の一例を上げてみます。

| 項目 | 東京都(万円) | 佐賀県(万円) |

| 家賃(ワンルーム) | 7 | 4 |

| 駐車場 | 0 | 0.3 |

| 光熱費、通信費等 | 3 | 3 |

| 車にかかる費用 | 0 | 3.5 |

| 食費 | 3 | 3 |

| 教育費 | 0 | 0 |

| 合計 | 13 | 13.8 |

独身だと車を保有しなくても生活できる東京の方が断然有利になります。一方の佐賀県では車を保有しなければかなり不便ですし、独身ですと大抵は車を所有しています。

すると、車を保有している分出費がかさみますので、その分だけ余暇に使える費用が下がります。独身の場合は趣味や広い交友関係がなどありますので、雑費や衣服、交際費などが既婚よりも増える場合が多いです。

他にも貯金する分などを入れると余暇に使える費用はどちらも毎月大体5万円程度だと思われます。

年収500万円の外食頻度

家族がいる場合、年収500万円では外食に使用できる金額は限られてきます。

特に東京で車を持っていると年収500万円では外食は非常に難しくなり、家族で外食できてもせいぜい月に1度程度でしょう。

一方で、独身の場合ですと外食頻度は非常に高くなります。

一人暮らしだと自炊よりも外食で済ませた方が調理時間の節約にもなりますので外食で済ませる人は多いです。年収500万円で独身ですと全て外食で済ませている人も相当数います。

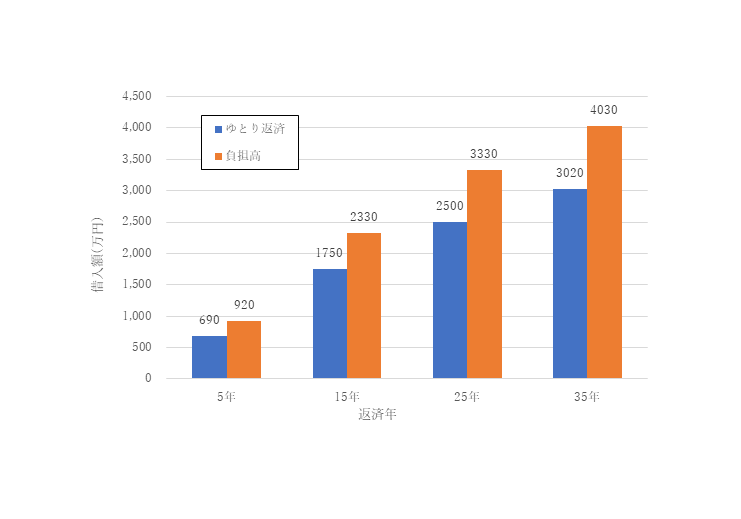

年収500万円だといくらぐらいの住宅ローンが組めるのか

一昔前ですとマイホームの価格は年収の5倍や8倍までなどと言われていました。この目安では2,500万から4,000万円の範囲が年収500万円で購入できる家の価格であるとなります。

一方で、バブルの時期は住宅ローンの金利が非常に高く5%を超えていましたので、ローンを組んでも利子を支払うばかりで元金が減らないなどと言うぼやきが聞こえてきました。しかし、バブル以降に住宅ローンの金利は下がり続け、現在では1%以下になっていますのでローン返済の際に支払う利子は少なくて済みます。

住宅ローンは将来的に返済が続きますのでお金を借りるときの年齢も重要となります。若く将来にわたって返済できる能力があればよりたくさんのお金を借りることができますが、若くなければ返済可能な年数も短くなりますのでその分借りることのできる額は少なくなります。

その他にも返済比率がありますが、これは年収に対してどれくらいの比率で返済能力があるかを示しており、年収の35%が目安になっています。

つまり、年収500万円ですと年間に175万円の返済能力があるとみなされますが、これ以上の額を借りますと生活に支障をきたしますのでこの金額が上限となります。

以上より、住宅ローンは年齢と年収と利子により決定されますが、一般的な範囲では35年ローンではゆとりをもって返済する場合は3020万円、負担が高くても欲しい家がある場合は4030万円程度の借入金が目安になります。

下のグラフは年収500万円に対する返済にかかる年数ごとの借入金を示していますのでご参考にしてください。

年収500万円は投資をはじめるべき?

先ほど住宅ローンの話をしましたが、住宅ローンは実はお金がある人ほど借りようとします。

その理由は住宅ローンの金利が安いからです。

一般的に家も車も現金で購入すると利子がかからずに安上がりだと言われますが、この考えはお金を持っている人には通用しません。なぜならお金持ちは手持ちのお金をただ銀行に貯金しているわけではなく、投資して増やしているからです。車を買うときも利子次第ではローンを組んで買うのです。

投資という観点で住宅ローンを考えてみると、1%の金利で1,000万円を借りた場合は翌年には10万円の利子を支払わなければなりません。

一方で、手持ちの1,000万円を投資して3%の運用益を上げれば翌年には30万円儲かります。

1,000万円の現金を持っている場合には手持ちの現金で支払わずに金利1%の住宅ローンで1,000万円を借りる方が得なのです。

一般的にはお金がないからローンを組むと考えがちですが、資産がある場合は金利が安いと借金して手持ち資金を投資に回す方が割はいいのです。お金に対する考え方が一般人と少々変わっていることがわかると思います。

投資は大金がないとできない訳ではなく、年収500万円でも十分に可能です。

むしろ利子がほとんどつかない銀行口座に貯金したままにしておくよりも投資に回した方が得になる場合が大半です。

もちろん投資はリスクがありますが、リスクは運用益である程度判断可能です。年収500万円から始める投資にはどのようなタイプがあるか見てみましょう。

年利が10%以上の投資案件があればこれはかなり危険ですので素人は手を出さない方が良いでしょう。

5%以下は比較的手堅い投資となります。

投資にはある程度専門知識の必要な株式投資や先物取引、ギャンブル性の高いFX(外国為替保証金取引)などがありますがリスクが高く毎日新聞等を読んで情報収集しなければならないのでこれらはあまりお勧めしません。

大金を得ようとするのではなく、なるべく手堅い投資をお勧めします。

ちなみに最も手堅い投資は政府が無くならない限り回収可能となる国債購入です。

例えば積立NISAやiDeCoと言った確定拠出年金など手堅い投資であると言えます。

こちらは積み立てたお金が運用されて増やされ、老後に年金として受け取れます。

住民税や所得税が軽減されるという効果もありますので人気がありますが、長期的な運用となります。

短期、中期の投資ですと、投資信託を組み合わせて運用することが第一歩として良いと思います。

1,000万円を3%で運用すると年間に30万円の収入になりますので、この辺りが年収500万円の投資の中期的な目標になります。

アイミ

関連コンテンツ

年収や月収などのコラム

- 月収手取り10万円で一人暮らしは可能なの?

- 月収手取り30万円になるための戦略

- 月収手取り50万円になるための戦略

- 臨時収入には税金がかかるのか?臨時収入に含まれるものや臨時収入の入りやすい職業・使い道

- 収入証紙と収入印紙の意味と違いと購入方法

- 高収入副業ってどんな副業?副業ランキングやどんな内容が高いのかを紹介

- 年収とは?年収の定義やボーナスは年収に含まれるのかを解説

- 金持ちの定義や特徴【苗字・職業】性格やライフスタイルを徹底解説

- 【18業界】メーカー平均年収ランキングベスト5

- 年収300万円の生活に+100万円アップさせる副業や節約術

- 年収400万円の生活に+100万円アップさせる副業や節約術

- 年収500万円の生活に+100万円アップさせる副業や節約術

- 年収600万円の生活に+100万円アップさせる副業や節約術

- 年収700万円の生活に+100万円アップさせる副業や節約術

- 年収800万円の生活に+100万円アップさせる副業や節約術

- 年収900万円の生活に+100万円アップさせる副業や節約術

- 年収1000万円の生活に+100万円アップさせる副業や節約術

- 年収300万円の一人暮らし。理想の生活費や家賃を算出してみました。

- 年収300万円の結婚。生活費の理想プランや生活シミュレーション

- 基本給の平均を新卒・30歳・40歳時でそれぞれ比較してみたら意外な結果だったので解説!

- 収入とは?月給・給料・額面・年収・手取りそれぞれの意味を解説!

- 玉の輿とは?玉の輿の年収を調べて玉の輿や逆玉の輿を狙う方法を解説!

- 激務な仕事(職業)で給料が高い低いベスト10!

- 国家公務員の給料日と地方公務員の給料日を職種別で解説!

- 給料明細を捨ててしまった!なくしてしまった場合の再発行方法とおすすめ保管方法!

- 女性で給料が高い仕事ランキング&女性が自営で稼げる職業ランキング!

- 男性で給料が高い仕事ランキング20&ランキング以外で給料が高い職業仕事を紹介!

- 国家公務員の俸給表で公務員がどのくらい給料をもらってるのかみてみよう!俸給表について解説します!

- なぜ給料手渡しを採用するのか?給料手渡しは税金対策になるの?メリットデメリットを解説します!

- 給料未払い問題を解決するために揃える書類と労働者がやるべき流れを徹底解説!

- 給料が上がらないのは違法?年収給与が上がらない会社の特徴や給料を上げる交渉術を徹底解説!

- 年収がいくらあれば安定した生活を送れるのか?安定した年収を稼げる職業や方法を徹底解説!

- 年収が嘘!?お見合い相手やアプリ相手の年収が嘘か本当かを見破る方法を徹底解説!

- 高年収だと浮気率が高いの?年収別浮気率を徹底解説!

- 年収別おすすめ高い高級腕時計ランキング(400万円~1000万円)

- 2020年!最新の給料計算アプリ・給料明細管理アプリおすすめ15個!!PCスマホアプリを紹介!

- 年収と年商は違う?年商とはなんなのか?年商から年収を判断できるのかを詳しく解説します!

- 4人家族(子二人)に年収はいくら必要なのか徹底解説!

- 年収と年俸の違いや月給制年俸制のメリットデメリットを徹底解説!

- 日本の年収中央値とは?平均年収との違いや世界的な年収中央値ランキング解説!

- 年収偏差値60超えの企業ランキングを発表

- 手取り30万円の場合年収(総支給)はいくら?手取り30万になる割合や仕事を解説!

- 年収500万円の生活レベルはどんな水準?東京と地方で色々な生活レベルを比較!

- 簡単に年収を上げる方法と年収が上がる人の特徴を徹底解説します!

- 確定申告の年収がわからない人必見!いくらから必要なのか職種によって分類!

- 世界各国のwebデザイナーの平均年収の比較してみました。

- キーエンスの年収が高い理由は激務だから?キーエンスの社長の年収など徹底解説!

- 30代で年収1億円は簡単?年収1億円プレイヤーになるために進むべき最短ルートを解説!

- 給料泥棒が同僚にいた場合の対処法とあなたが給料泥棒にならないための方法を解説!

- 理化学研究所の年収は高い?理事長や研究員などの年収を徹底解説!

- 家賃補助は年収に含まれるのか?年収に含まれるもの含まれないものを徹底解説

- なるのが難しい職業ランキング発表!エリート系職業が難しいの?

- 10年でFIREするための年収別の投資額をまとめてみました!

- 妻の年収が夫より高いときの養育費はどうなるの?!もらえる金額を徹底解説!

- ふるさと納税で節税!年収別で税金を控除できる限度額早見表発表!

- 税金が得な年収はいくらなの?得な年収に調整するためにやることはどんなこと?徹底解説!

- 収入や年収によって変わる公的年金控除額の計算方法を徹底解説!

- 文系で給料が高い仕事職業ランキングベスト10

- 理系で給料が高い仕事職業ランキングベスト10

- 給料の歩合制とは?歩合制のメリット、歩合制が多い職業など歩合制を解説!

- 給料が振り込まれない場合どうしたらいいの?チェックすべきことをフローで解説!

- 現場仕事【土木建築業界】の給料ランキング、稼げる現場仕事はこれだ!

- 在宅(リモートワーク)で給料が減る?在宅で給料が高い仕事ランキング

- 子供に関わる仕事で給料が高いのは何?子供にかかわる仕事年収ランキング発表!

- 彫師(刺青師)の年収が高い!見習いや人気刺青師の給料体系を解説します!

- 司法書士は開業する方が高年収?勤務司法書士と開業司法書士の年収を比べてみた

- 民間公営ごみ収集員は稼げる?平均年収や年収1000万円までの道のりを解説!

- 日給5万円の高収入アルバイトや高収入職業・仕事を徹底解説!

- 社会福祉協議会の年収は勝ち組?給料の仕組みをじっくり解説します

- 社会人野球選手の年収や収入(年俸)はいくら?年俸が高いチーム・選手ランキング

- 英語を使った給料が高い仕事と英語仕事で必要な資格を徹底解説!

- 【昇給】給料は平均いくら上がるのか?過去の年度ごとにまとめて平均昇給額を出してみました!

- 弁理士は独立開業する方が高年収?勤務弁理士と開業弁理士の年収を比べてみた

- 給料ファクタリングは危険?気を付けるべきポイントと絶対に契約してはいけない業者の特徴

- 【資格なし・あり別】女性で安定した職業15職を徹底解説!

- 給料の受け取り方は電子マネーでもいい?給料の受け取り方の種類と選び方について徹底解説!

- 機動隊,sat.sst.sp,特殊犯捜査係の年収って普通の警察官より高いの?

- 世界年収ランキング!国々のランキング以外にも企業や著名人、youtuberなどジャンルに分けた世界ランキングを発表!

- 給料から介護保険料が引かれる計算方法と介護保険料早見表で介護保険料を徹底チェック!!

- 江戸時代の給料ってどうなってるの?物価や平均給与を計算してみた!

- パチンコ・パチスロで稼ぐことって本当にできるの?パチンコパチスロ副業の実態を解説!

- パラリンピック選手オリンピック選手の年収や賞金額を解説!

- 呪術廻戦の作者(芥見下々)の収入は億超え?印税や原稿料など年収内訳を徹底解説!

- 年収別男性の未婚率を調べてみたらこんな結果に!年収と結婚の関係を徹底解説!

- 年収に交通費(通勤手当)も含まれるの?意外と知られていない交通費について解説します!

- なりたい職業がない中高生に送る最高の職業の見つけ方!

- これはやめとけって職業はある?性格別で適さない職業を徹底解説!

- 【職業分類】フリーランス、自営業、主婦やパート、ニートが職業と聞かれたらなんて書けばいい?

- 中国語を使う職業で給料が高い人気仕事ランキング

- パワーカップルとは【定義】?生活スタイルや2000万の上級パワーカップルになる組み合わせ

- 世帯年収1500万円のパワーカップルは勝ち組?生活レベルや手取り額など解説

- 年収1300万円は勝ち組?手取りや住民税、所得税、年収1300万円企業や職業などから生活スタイルを徹底解説

- 年収で一本とは?座布団とは?語源や元ネタを徹底解説

- 藤井聡太棋士の年収や賞金獲得ランキングはどのくらい?若き天才の年収を徹底解説します!

- 「世帯主」とは一番年収が高い人のこと?世帯主の意味や確認方法、世帯年収と同じ意味なのかなど徹底解説

- 全国市区町村の年収ランキング!高年収の住まいはどこ!?

- BTSの年収や収入内訳はどうなってるの?事務所との取り分などメンバーの収入を解説!

- ストライクの平均年収はなぜ高い?MAコンサルティングファームや平均年収について徹底解説!

- 量子科学技術研究開発機構(QST)の平均年収について徹底解説!

- 品質管理検定(QC検定)取得者の年収は高い?低い?年収が変わるのか徹底解説!

- 総合格闘家(UFC,MMA,Rizin,朝倉未来)の年収やファイトマネーは高い?賞金獲得ランキングを徹底解説!

- k-1選手(武尊,皇冶,野杁正明,安保瑠輝也等)のファイトマネーや賞金や年収を徹底解説!

- YOUTUBERラファエルの年収は2022年どうなっているのか内訳を徹底的に考察します!

- 野原ひろしの年収は現代で比べると高年収なのか低年収なのか比較してみた

- ひろゆきの年収はどのくらいなの?5ch運営時代の収入や資産など考察してみた

- ビジョナル(ビズリーチ)の年収は低い?高い?ビズリーチの本当を徹底解説!

- 親ガチャの年収ランクはどんな階層になっているの?親ガチャのあれこれについて徹底的に解説!

- 野球審判員の年収は低い?プロ野球審判員の年収の仕組みを解説!

- 初任給の平均額は?手取り額や公務員、外資系企業との初任給の違いなど徹底解説

- 年収ランキングワースト50を発表!年収が低い企業の傾向はどんな特徴があるのか徹底解説

- ANYCOLOR(にじさんじ)の平均年収は高い?所属VTUBERの年収、社員の年収、社長や役員の年収

- youtubeで100万回再生した場合と10万回再生の場合収入はどのくらい?

- エアコン設置業者の年収は高い?開業と雇われの年収からエアコン設置で稼ぐ方法を徹底解説

- うつ病になりやすい職業ランキングと仕事内容を徹底解説

- うつ病に向いている職業ランキングベスト10

- ティックトックの収入は最高どのくらい?収入ランキングや稼ぎの仕組みを徹底解説

- ゲーム実況をするストリーマー(twitch等)の年収や収入は?ランキングや稼ぎの仕組みを徹底解説

- ツイキャスの収入を得る仕組みや収入ランキングを徹底解説

- もっとも年収の上がり方がすごい業種は?年齢での年収の上がり方・上がり幅を徹底解説

- 面白い職業は高収入?あまり知られていない面白い職業を20職紹介!

- 期間工年収は高い?期間工の給与がいい業種ランキングを発表!

- 期間工で年収500万円や600万円になるには一番最善の道を徹底紹介いたします!

- 大谷翔平の年俸や年収はどのくらい?メジャーリーグの平均収益や契約金から収入を算出してみました

- ブラック企業とは?ブラック企業あるある10選をまとめてみたらさらに酷い超ブラック企業の特徴がわかりました!

- 労働者必見!残業時間の上限と、精神がおかしくなる残業時間数、みなし残業とサービス残業の違いを徹底解説します!

- 固定残業代を採用する企業はブラック?メリットデメリットをや計算方法を解説!

- 円安インフレで外資系企業への就職転職は今がチャンス?外資への就職のメリットやアメリカの時給を解説!

- 【外資系やめとけ?】外資系企業に向いてる人合わない人の特徴を解説!

- 商工会議所の年収を職種や場所によって年収は変わるのか?徹底的に解説します!

- 未経験でも稼げるWEBデザイナースクール特徴比較まとめ|平均年収.jp!

- 年収UP方法7選を年代別や難易度別、期間別で徹底解説します

- キャリアコーチングの料金は高いが安く受講する方法はあるの?キャリアコーチングサービス料金比較!

- 27歳無職・職歴無しはやばい?勝ち組になるキャリアプランを徹底解説!

- 未経験ウェブデザイナーの収入はどのくらい稼げるの?収入を徹底解説!

- チャットレディで月収100万円を稼いでるかたにコツや働き方を聞いてみました。

- ディズニーランドのキャストダンサーキャラクターの給料を解説!

- ウォルトディズニージャパンの年収給料を解説!

- 外資系セールスフォースの年収を営業など職種別や役職別で徹底解説!

- 年収と子供の人数・出生率に相関関係はあるの?年収と子供の人数について徹底解説!

平均年収.jp編集部

外資系出身者・職業紹介本原作者、FP資格保有者・専門ライター、キャリアコンサルタント・大手出版編集者などのメンバーが参画

執筆者・監修者一覧