年収にたいしてどのくらいの税金?計算や節税方法をご紹介

年収によって税金がどのくらい違うのか、どのくらいの税金を支払うのか基礎知識から税金早見表で徹底解説します

最終更新日:2020年2月7日

年収と税金の関係を知ることで節税になる!

税金を納めるのは、国民の義務です。よって、必ず支払わなければいけません。

「どうしてこんなに税金を支払わなければならないんだ」「税金のおおよその目安を知っていないと、びっくりしてしまう」という声も多いです。

自分が納める税のこと、意外と知らない人も多いのです。

そこで今回は、年収に対してどのくらいの税金が発生するのか?

こちらに焦点を当てて、ご紹介していきます。

計算や節税方法もまとめていきますので、ぜひご確認下さい。

はじめにお伝えしておきますが、税金を知ることが、自然と節税につながります!

アイミ

ヨシコ

ミナミ

マリン

知っておくべき税金のこと。3つのpoint

税金について、詳しく知っておくことが大切です。

しかしながら、機会がないとなかなかじっくりと考えることは難しいですよね。

ここでは、3つのポイントに絞ってご紹介していくことにします。

まずは、3つを頭の中に入れていきましょう。

ポイント1.税金は所得に対してかかるもの

当たり前のように支払っている税金ですが、1人1人納める金額は違います。

では、税金はどの数字を参考にして、決められているものだと思いますか?

答えは「所得」に対してかかるものです。

つまり税金は給料の総支給額である「収入」に対してかかるのではなく、 「所得(収入-経費)」に対してかかるものになります。

この経費に関しては、自営業・フリーランス・個人事業主などによって、さまざまなのですが、一般的なサラリーマンの場合は以下の経費が掛かってきます。

給与所得控除

これは、会社員などの給料を貰っている立場の人に適用される控除になります。

1年間の給与所得の金額に応じて、控除額も変わってきます。

所得控除

一定の要件に当てはまる場合に、所得の合計金額から所定の金額を差し引く制度です。

代表的なものには、以下があります。

・基礎控除(38万円):要件が無く、誰でも受けることができる

・配偶者控除(38万円):納税者本人に、配偶者(結婚している夫婦の一方)がいる場合に受けられる。

ただしこの控除を受けるためには、配偶者の年間合計所得などに制限が生じる。

参考:配偶者控除の概要

・社会保険料控除(その時に支払った社会保険料の金額)

納税者本人、または配偶者や親族の社会保険料を支払った時に受けることができる。

社会保険料とは、健康保険や、国民年金、厚生年金の保険料のこと

参考:社会保険料控除の概要

ポイント2.稼ぐほどに、税金も多くなる

日本は累進課税制度を適用しています。

ですから日本では、稼げば稼ぐほど支払う税金の金額も多くなります。

累進課税とは、収入や遺産が多ければ多いほど、より高い割合の所得税や相続税が課せられる制度のことです。

ちなみに、累進課税の対象となるのは、所得税、相続税、贈与税などの税金です。

これらは、利益が増えると税率も高くなるという仕組みです。

ポイント3.税金の種類

ここでは、サラリーマンの所得にかかる税金についてお伝えしていきます。

サラリーマンの所得にかかる税金は、大きくわけて「所得税」と「住民税」の2種類です。

所得税

こちらは名前の通り、個人の所得にかかる税金です。

サラリーマンの場合、毎月の給料から天引きされているので、あまり意識をしなくても、当たり前のように引かれていると思います。

住民税

自分が住んでいる自治体に対し、支払う税金のことです。

ちなみに、住民税には2種類あるって、ご存じですか?

都道府県に対して支払う「都道府県民税」と、市町村に対して支払う「市町村民税」があります。

年収に対する税金のおおよその目安

そして、ここで気になるのが「年収に対する税金のおおよその目安」です。

ご自身の年収を参考にして、確認していきましょう。

年収100万円:税金5,000円

年収300万円:税金約16万8,100円

年収500万円:税金約37万8,300円

年収800万円:税金約92万1,600円

年収1,000万:税金約148万1,300円

年収3,000万円:税金約1,052万5,600円

年収5,000万円:税金約2,098万2,100円

数字を見ていくとわかるのですが、まさに累進課税の制度が色濃く表れていますよね。

年収が高くなるほどに、税金もびっくりするような金額になっていることがお分かり頂けます。

【簡単】税金の計算方法を伝授

税金、つまり所得税の計算方法をご紹介していきます。

しかしながら、途中で頭の中がごちゃごちゃになってしまう恐れもあるので、以下の3つの段階に分けてお話をしていくことにします。

- 1.給与所得控除を計算する

- 2.所得控除を計算する

- 3.最後に、所得税を計算する

この3つの段階を経て、確実に数字を出していけば、所得税を自分で計算することができます。

給与所得控除を計算する

ここでは、サラリーマンの方の所得税の計算方法をお話していきます。

まず、自分の年収額を確認して、把握しておきます。源泉徴収票などに明記してありますので、そちらで把握するようにしてください。

ちなみに、給与所得控除とはサラリーマンだけにあるものです。

自営業やフリーランスの人は、節税対策の1つとして、経費を計上することができますよね?

しかしながら、サラリーマンはそうはいきません。

そこで、作られたのが給与所得控除の仕組みとなります。

給与所得控除は、以下の計算式で計算をしていきます。

・給与所得控除=年収×控除率+固定控除額

参考までに、給与所得控除には以下の表を活用してください。

所得控除を計算する

次の段階として、所得控除を計算することになります。

サラリーマンの場合は「基礎控除」と「社会保険料控除」の2つを押さえておきましょう。ちなみに、基礎控除の場合は誰でも「38万円」の控除となります。

社会保険料控除に関しましては、会社に入社したてのサラリーマンの場合は厚生年金・国民年金、健康保険料合わせて、約3万円の支払いと言われています。

ボーナスからも社会保険料は引かれるので、夏と冬のボーナスが2回と想定すると約3万円×12か月分=42万円相当の金額が所得控除額となります。

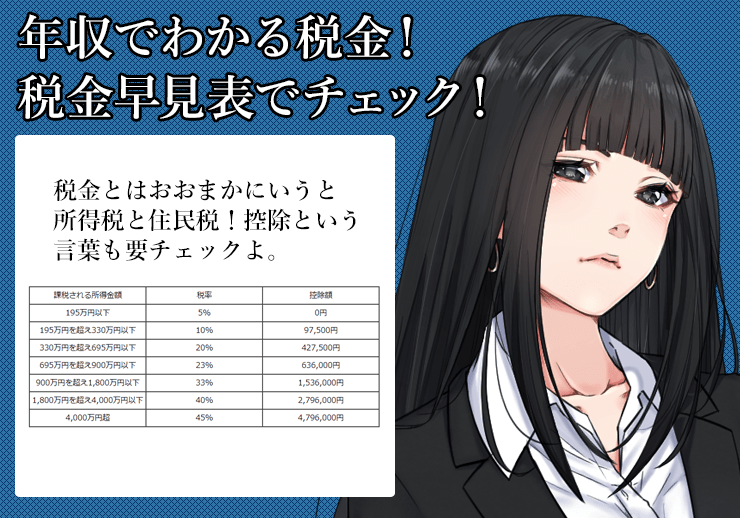

最後に、所得税を計算する

最後に所得税の計算をしていきましょう。

参考までに、年収300万円の場合で考えてみますね。

年収300万円の場合は「300万円-108万円(給与所得控除)-80万円(所得控除)=112万円」となります。

この所得金額に応じて、所得税の税率が以下のように定められています。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

この上のリストに当てはめて考えてみて下さい

計算は「112万円×5%-0円」となり、年収300万円の場合の所得税の金額は、56,000円であると計算できます。

税金を知ることが、節税につながる

税金を知ることが、どうして大切なのか?

それは、税金についてきちんとした知識を得ておくことで、節税につながることがあるからです。

もっと極端な言い方をすれば、節税を確実にしたければ、税金に対する正しい知識を持つことが大切です。

それでは、節税方法について、まとめておきます。

節税方法1.ふるさと納税

ふるさと納税を行うのも、実は節税の1つです。ふるさと納税、活用したことはありますか?

ふるさと納税とは自分が選んだ自治体に、寄付金を行い、その見返りに地元の果物や肉などの特産品を受け取ることができる制度です。

ちなみに、寄付金の2,000円を超える部分については、所得税・住民税から控除されるという仕組みです。

絶税方法2.経費を多く出す

節税をするために必要なこと、それは経費をできるだけ多く計上することです。

何でもかんでも経費として計上するわけにはいきませんが、領収書をとっておけば確定申告の時に提出して認められることが大半です。

経費を多く計上することは、節税の王道のやり方ですので、ご存じの方も多いことでしょう。

納税は国民の義務。だから知識を持とう

今回は「年収に対してどのくらいの税金が発生するのか?」を中心に、税金の簡単な計算方法や節税方法をご紹介しました。

日本は累進課税の制度を適用しているので、所得が高くなれば、納める税金の金額も大きくなってしまうのは仕方のないことです。

しかしながら、自分がどのくらいの税金を納めるのかを、通知が来る前に知っておくのはとても大切なこと!

お金の管理は知識があってこそできるものですし、節税対策にもつながっていくことは間違いありません。

納税は国民の義務ですから、どう頑張っても避けることはできません。

だからこそ、正しい知識を持って、きちんと対応していくことが求められます。

年収100万円~年収4000万円までの税金額早見表を作成したのでぜひ最後にご自身の年収と照らし合わせてみてください。

年収100万円~1000万円の税金(所得税)

年収100万円から20万刻みで年収税金額早見表を作ってみました。是非あなたの年収と照らし合わせてみてください。

※税金については所得税と住民税を合わせた額、また社会保険料もかかるためそちらの金額もいれております。

| 年収 | 税金(所得税と住民税) | 社会保険料・年金 |

| 200万円 | 12.2万円 | 29.4万円 |

| 220万円 | 14.2万円 | 31.1万円 |

| 240万円 | 16.2万円 | 34.6万円 |

| 260万円 | 18.1万円 | 38.0万円 |

| 280万円 | 20.0万円 | 41.4万円 |

| 300万円 | 22.0万円 | 44.9万円 |

| 320万円 | 24.1万円 | 45.0万円 |

| 340万円 | 26.0万円 | 48.4万円 |

| 360万円 | 28.0万円 | 51.8万円 |

| 380万円 | 30.2万円 | 55.3万円 |

| 400万円 | 32.4万円 | 58.7万円 |

| 420万円 | 34.7万円 | 62.2万円 |

| 440万円 | 37.2万円 | 62.2万円 |

| 460万円 | 40.1万円 | 65.7万円 |

| 480万円 | 42.8万円 | 70.8万円 |

| 500万円 | 46.1万円 | 70.9万円 |

| 520万円 | 48.8万円 | 76.0万円 |

| 540万円 | 52.0万円 | 76.1万円 |

| 560万円 | 54.7万円 | 81.2万円 |

| 580万円 | 57.9万円 | 81.3万円 |

| 600万円 | 60.6万円 | 86.4万円 |

| 620万円 | 63.3万円 | 91.5万円 |

| 640万円 | 66.6万円 | 91.6万円 |

| 660万円 | 70.2万円 | 96.7万円 |

| 680万円 | 75.7万円 | 96.8万円 |

| 700万円 | 80.1万円 | 101.9万円 |

| 720万円 | 85.6万円 | 102.0万円 |

| 740万円 | 90.0万円 | 107.1万円 |

| 760万円 | 95.5万円 | 107.2万円 |

| 780万円 | 100.6万円 | 109.0万円 |

| 800万円 | 105.7万円 | 110.9万円 |

| 820万円 | 111.1万円 | 110.9万円 |

| 840万円 | 116.2万円 | 112.8万円 |

| 860万円 | 121.7万円 | 112.8万円 |

| 880万円 | 126.7万円 | 115.3万円 |

| 900万円 | 132.1万円 | 115.3万円 |

| 920万円 | 137.6万円 | 115.4万円 |

| 940万円 | 142.6万円 | 117.8万円 |

| 960万円 | 148.0万円 | 117.9万円 |

| 980万円 | 153.0万円 | 120.3万円 |

| 1000万円 | 158.5万円 | 120.4万円 |

日本の平均年収が440万円なので、早見表で見てみると、税金(社会保険料も含め)トータルで100万円近く持っていかれます。

下記では100万円単位でどのくらいの所得税がかかるのか計算しています。

年収1000万円から年収4000万円までの税金早見表

それでは年収1000万円の税金を100万円刻みで4000万円までみてみますがざっくりとまとめてみると

年収1000万円:税金158.5万円

年収1500万円:税金337.0万円

年収2000万円:税金552.5万円

年収2500万円:税金790.8万円

年収3000万円:税金1044.4万円

年収3500万円:税金1298.0万円

となっています。年収3000万円になると3分の1が税金となっています。

それでは下記早見表で是非チェックしてみてください。

| 年収 | 税金(所得税と住民税) | 社会保険料・年金 |

| 1000万円 | 158.5万円 | 120.4万円 |

| 1100万円 | 188.3万円 | 126.6万円 |

| 1200万円 | 221.0万円 | 129.9万円 |

| 1300万円 | 252.9万円 | 136.7万円 |

| 1400万円 | 295.8万円 | 140.6万円 |

| 1500万円 | 337.0万円 | 148.0万円 |

| 1600万円 | 379.4万円 | 151.9万円 |

| 1700万円 | 421.8万円 | 155.7万円 |

| 1800万円 | 465.3万円 | 156.0万円 |

| 1900万円 | 508.9万円 | 156.3万円 |

| 2000万円 | 552.5万円 | 156.6万円 |

| 2100万円 | 596.1万円 | 156.9万円 |

| 2200万円 | 639.7万円 | 157.2万円 |

| 2300万円 | 689.3万円 | 157.5万円 |

| 2400万円 | 740.1万円 | 157.8万円 |

| 2500万円 | 790.8万円 | 158.1万円 |

| 2600万円 | 841.5万円 | 158.4万円 |

| 2700万円 | 892.2万円 | 158.7万円 |

| 2800万円 | 942.9万円 | 159.0万円 |

| 2900万円 | 993.6万円 | 159.3万円 |

| 3000万円 | 1044.4万円 | 159.6万円 |

| 3100万円 | 1095.1万円 | 159.9万円 |

| 3200万円 | 1145.8万円 | 160.2万円 |

| 3300万円 | 1196.5万円 | 160.5万円 |

| 3400万円 | 1247.2万円 | 160.8万円 |

| 3500万円 | 1298.0万円 | 161.1万円 |

| 3600万円 | 1348.7万円 | 161.4万円 |

| 3700万円 | 1399.4万円 | 161.7万円 |

| 3800万円 | 1450.1万円 | 162.0万円 |

| 3900万円 | 1500.8万円 | 162.3万円 |

税金が一番得な年収はいくら?

税金は累進課税と常に10%の住民税とにわけられました。所得(年収)によって変わる税金。それであれば一番お得な税率はいくらなのでしょうか。

それはずばり税率が上がる前の年収が一番お得になります。累進課税であれば、所得によりかわります。

695万円超~900万円以下は税率が23%なのに対し901万円だと税率が33%に跳ね上がります。

そのため所得は累進課税の税率の切り替わる手前が一番お得だといえます。

是非覚えておきましょう。

平均年収.jp編集部

外資系出身者・職業紹介本原作者、FP資格保有者・専門ライター、キャリアコンサルタント・大手出版編集者などのメンバーが参画

執筆者・監修者一覧

平均年収の基礎知識

- 平均年収1000万円の手取り・生活・家賃・仕事内容・職業

- ローンを組める年収は?

- 年収の手取りを調査しました。

- ゴールドカードをもてる年収はいくら?

- プラチナカードをもてる年収はいくら?

- ブラックカードをもてる年収はいくら?

- 日本の年収分布完全版【男性女性別、年代別30代~50代、都道府県別分布】

- 年収300万、400万、500万、600万のそれぞれのマンション購入価格

- 派遣社員の年収を詳しく調べました。派遣社員の年収の実態はいくら?

- フリーターの年収を詳しく調べました。

- 富裕層の年収は1000万円以上?!富裕層の年収を解説!

- ワーキングプアの年収は200万円以下!ワーキングプアの生活実態なども解説!

- 経営コンサルタントの年収は701万円が平均年収でした!コンサルティングについて解説!

- 国家資格の年収の実態について詳しく解説!

- 銀行員の年収の実態について詳しく解説!

- 年収別税金(100万~2000万円)について詳しく解説!

- 年収別家賃相場は?

- 新訳:専業主婦の年収を解説!

- 車の年収を解説!

- 勝ち組の年収を解説!

- 製造業の年収を解説!

- 生涯年収ランキングを解説!

- 年収偏差値(大学別、理系企業、文系企業別)を解説!

- 天皇陛下のご公務を年収に換算するとどのくらいなのかを解説!

- 一流企業の年収を解説!

- 転職で年収アップする方法・交渉術・相場

- 不動産営業の年収(賃貸、マンション売り)を解説!

- 結婚相手の年収(男女別)を解説!

- 広告代理店の年収ランキングを解説!

- 飲食店経営者の年収は平均どのくらい?

- 低所得者(貧困層)の年収の基準や定義、特徴を解説!

- 世帯年収(共働き年収)の実態や平均値、年代別母子家庭別世帯年収を解説!

- 工場勤務労働者の年収を大手企業から算出!

- 隠れ優良企業の年収ランキングと探し方を徹底解説!

- 扶養家族(扶養控除)と年収上限(103万円・130万円)について徹底解説

- 国家資格平均年収ランキング2016年(難易度別/種類別ランキング)

- 【すまい給付金】共働き世帯年収の目安と年収制限

- 日本人【30代40代50代】の年収1000万円以上の世帯割合

- 大企業部長と中小企業部長の年収を徹底比較!

- 給料年収が安すぎて生活ができない人生から逆転できる職業・資格

- 自営業の業種別平均年収【不動産・飲食店(カフェ)・美容室】と1000万円を目指しやすい職種【国税庁統計参照】

- 税込年収とは、給与収入や手取り・源泉徴収票などと同じ意味なの?税込年収の意味や使い方

- 年収1000万円の仕事って過酷なの?【勤務時間や睡眠時間】など実態を調査!

- アイドルの平均年収をアイドル別【ジャニーズ・乃木坂・AKB48・ハロプロ】年収ランキングで比較

- 【家を買う】年収200万円で住宅購入・マンション購入する際の理想金額と理想スタイル

- 【家を買う】年収300万円で住宅購入・マンション購入する際の理想金額と理想スタイル

- 【家を買う】年収400万円で住宅購入・マンション購入する際の理想金額と理想スタイル

- 【家を買う】年収500万円で住宅購入・マンション購入する際の理想金額と理想スタイル

- 【家を買う】年収600万円で住宅購入・マンション購入する際の理想金額と理想スタイル

- 【家を買う】年収700万円で住宅購入・マンション購入する際の理想金額と理想スタイル

- 【家を買う】年収800万円で住宅購入・マンション購入する際の理想金額と理想スタイル

- 楽で給料が高い仕事職業【肉体面・精神面】と特徴を徹底調査!

- 年収別幸福度指数と幸福になるための条件を徹底解説!

- アルバイト年収ランキングベスト50

- 社長の年収ランキング【役員報酬ランキング】

税理士

株式会社北越代表取締役に就任。赤字脱却に2年かけ、その後タイに進出し成長経営を実現。平成22年税理士登録し、中小企業育成に従事